作者: 小婉

8月29日,上海医药发布了其2018年的半年度报告,截至此刻,国药控股,华润医药,上海医药,九州通已全部发布了2018年的半年报,这意味着,2018年上半年,我国医药流通领域的基本版图已经勾勒完毕。

整体业绩:国控仍是龙头,华润和上药相差不大

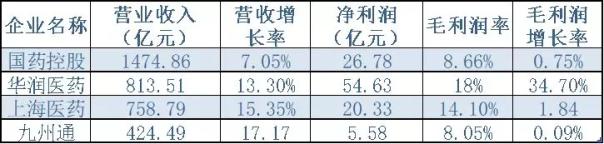

国药控股、华润医药、上海医药和九州通是我国工业、商业分销和零售为一体的综合型药企,是我国医药流通领域的四大巨头。四者都保持了较高的营收增长率,但毛利润增长率却有较大的差别。

国控的营业收入仍然一骑绝尘,保持着绝对的体量,达到了1474.86亿元,营收增长率为7.05。

华润医药、上海医药和九州通的营收分别为813亿元、758亿元和424亿元,营增长率都为两位数。

值得一说的是,国控和九州通的毛利润增长率比起华润和上药有较大的差距,原因在于:医药工业的毛利润较高,资料显示,医药商业的毛利率普遍只在6个点多,零售行业的毛利率相对较高,为10~20个点,而工业企业的毛利却一直总是50~60个点。

以上药为例,公告显示,报告期内,公司医药工业销售收入为96.27亿元,毛利率为57.66%,其医药分销收入662亿元,毛利率仅为6.68%。

由于国药集团通过资本运作将工业板块从国药控股剥离,因此国药控股自身并没有工业收入,这也造成了其毛利润率相对较低低。

医药分销:扩充营销网络,积极开发终端市场是总体趋势

2018年6月,商务部发布了《药品流通行业运行统计分析报告(2017)》。报告显示:截至2017年末,全国共有药品批发企业13146家;药品零售连锁企业5409家,下辖门店22924家,零售单体药店22514家,零售药店门店总数453738家。

尤其是两票制政策的实施以来,迫使末端分销企业短期内直接向药品生产企业采购,造成大兴分销企业对中小分销企业销售下降;医保控费、药占比限制等政策实施推动药品招标价格和用量下降,造成分销企业对医疗终端销售下降——在此背景下,大型药品批发企业也需要通过积极开发终端市场的内生式增长方式,不断增强自身分销业务能力。

国控——保持收缩优化,扩充终端市场

国药控股的分销收入为1317亿元,同比增长6.25%。其分销龙头的地位依然稳固,截至2018年6月3日,集团下属分销网络已覆盖中国31个省、直辖市及自治区。

集团的直接客户包括15118家医院(仅指分级医院,包括最大型最高级别的三级医院 2,307 家),同比增加839家,小规模终端客户(含基层医疗机构等)130,893 家,同比增长18852家,零售药店 95,971 家,增长21863家。

国控的终端市场,从分级医院到基层医疗机构,再到零售市场都有较为快速的增长,这表明国控积极开发终端市场的意图。

其中,国药的全国医药分销物流网络包括5 个枢纽物流中心、33 个省级物流中心、242 个地市级物流网点,26 个零售物流网点,总网点数 306 个。

这个数据相比2017年,并无太大变化,其中省级网点减少了5个,地市级网点增长较多。

这表明国控继续延续着2017年营销网络收缩优化的战略,将省级物流中心进行缩减,进行深耕,增加单位产出,提高盈利能力。同时,稳步扩充下游资源和终端市场,丰富地级市物流网点,零售物流网点。

华润医药:扩充,渗透基层市场

华润医药的分销业务实现营收675.42亿元,同比增长10.2%。报告显示,华润医药加快在西部空白省份的网络布局,截至报告期末,其医药费分销网络已覆盖至全国27个省、直辖市及自治区。

同时,华润医药的下游终端市场在快速扩张,客户中包括二、三级医院5,857家,基层医疗机构38,954家,以及零售药房28,916家。比起2017年相关数据,华润医药二三级医院增加了772家,基层医疗机构6790家,增加近2500家。

从数据可以看出,华润医药扩充终端资源的速度很快,但与国控仍然存在很大差距。

上海医药:营销网络飞速布局,探索业务发展

报告显示,上海医药分销业务实现销售收入662.52亿元,同比增长13.21%。期间相继完成在江苏、上海、辽宁、贵州、四川、安徽、海南等省份分销业务收购,深化了该等省份重点地市级业务覆盖。

比起去年的数据,2018年上海医药分销网络覆盖全国31个省、直辖市及自治区,同比增长9个省份,其中通过控股子公司直接覆盖全国24各省、直辖市及自治区,覆盖各类医疗机构超过2万家。新增9个省份的营销网络,表明上海医药营销网络布局飞速,为了实现分销业务在全国范围内的全覆盖。

同时,上药仍在探索新业务发展:上药康德乐的整合仍然在如期进展,DTP药房与合约销售业务版块初步融合,并在重庆、四川等地区实现医院供应链业务的突破。

九州通:向上入侵公立医院,基层医疗超速扩张

九州通在报告期内医疗机构实现销售135.29亿元,比起上年同期增长30.57%.

众所周知,九州通一直以来,主要为二级以下医院、诊所和连锁药店配送药品。不知不觉,九州通向上快速侵入了公立医院。报告显示:公司医院纯销(二级及以上医院)保持较为快速的增长,期内实现销售86.92亿元,较去年同期正增长23.01%。公司的二级及以上医院有效客户达到了4470余家。

资料显示,九州通与把持公立医院的国、上、华不同,它依靠特色的“快批”起家,主要销售对象为规模以下批发商、药店、民营医院、诊所等,快进快出,利润薄但周转快。随着医保扩容,公立医院药品销售增速快,九州通开始开拓二级及以上医院市场。

与此同时,受益于分级诊疗政策推进,药品销售渠道下沉的积极影响,公司二级以下基层医疗机构销售增速加快,期内实现销售 48.38 亿元,报告期末,公司二级以下基层医疗机构有效客户达到75100余家,同比增加23000家,扩张速度飞快。

在整体半年报对比中,国控的龙头位置无法动摇,随着两票制等政策的不断深入,行业集中度不断提升,其他三家企业几乎有着相同的轨迹:飞速扩张营销网络,占领基层市场——这也一定程度上代表着行业的变化