作者: 聆风 木槿

高需求推动市场扩容,保健品成长性更好

2015年全国营养调查发现,目前我国城市居民每日膳食的钙摄入量只有400毫克左右,而中国营养学会建议成人的每日钙摄入量为800毫克,50岁及以上人群的每日钙摄入量为1000-2000毫克。因此,我国居民目前的钙摄入量依然普遍不足,补钙已成为众多消费者保健的首要需求。在消费需求的刺激下,我国钙制剂的零售市场规模也不断扩容。

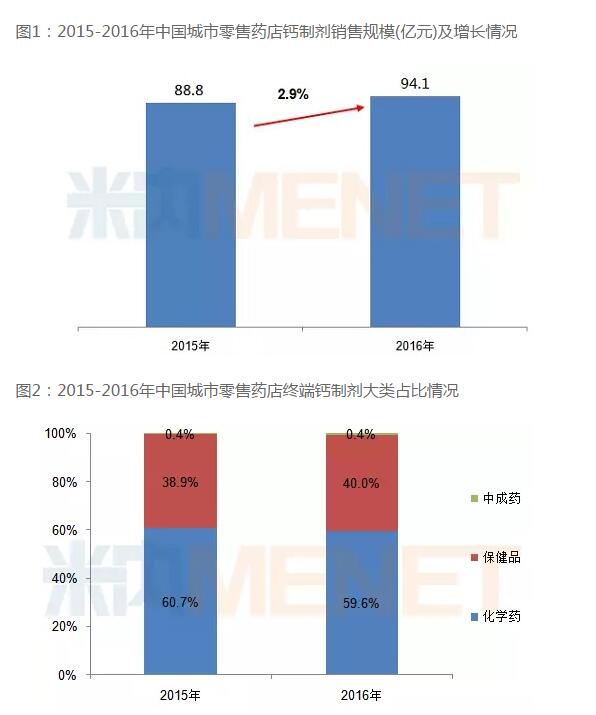

《中国城市零售药店终端竞争格局》显示,2016年中国城市零售市场钙制剂销售规模约91.4亿元,同比增长2.9%。其中化学药以59.6%的市场份额占据主导地位,但同比下滑1.1个百分点,保健品的市场份额则相应提升。2016年中国城市钙制剂保健品的销售规模约36.5亿元,同比增长5.7%,市场成长性较好。随着国内居民可支配收入提高,对高生活质量的追求促使人们的保健意识不断提升,预防的积极性也越来越高,加上我国居民补钙需求的上涨,未来我国钙制剂的保健品市场或将进一步扩容。

品牌效应明显,儿童市场潜力巨大

表1:2016年中国城市零售药店终端钙制剂前十品牌的市场情况

钙制剂零售市场中,2016年前十品牌的市场份额合计达57.0%,其中化学药有7席,惠氏的碳酸钙D3片、碳酸钙D3咀嚼片(II)和碳酸钙维D3元素片(4)占据前三个席位,市场地位较为显著;此外,TOP10品牌中的3个保健品均为汤臣倍健旗下的产品。由此可见,钙制剂零售市场中,消费者倾向于信赖知名度高的药品,对保健品的选择更加注重品牌影响力。

钙制剂产品主要分为成人专用(含中老年人、孕妇等)、成人和儿童均可使用、以及儿童和幼儿专用。从销售额前十品牌来看,成人用药为钙制剂市场的中坚力量,但儿童也是不可忽视的重要消费人群。TOP10品牌中适用于儿童的品牌有4席,分别为碳酸钙D3咀嚼片(II)(惠氏)、碳酸钙D3片(II)(康远)、葡萄糖酸钙锌口服溶液(澳诺)以及葡萄糖酸钙口服溶液(哈药三精)。其中,碳酸钙D3咀嚼片(II)(惠氏)以8.1%的份额排名第二,且呈上升态势,2016年增长率达12.8%,市场走势良好。

近年来,我国儿童人口呈现稳定增长趋势,二孩政策全面放开后,每年新增加约340万新生儿,儿童基数不断扩大。国家统计局显示,到2016年底,我国0-14岁的人口已达到2.3亿,占全国人口16.6%。

中国营养学会2013年版的《中国居民膳食营养参考摄入量》显示,我国6岁以下儿童的平均钙摄入量为239mg/日,7-17岁儿童、青少年的平均钙摄入量为328mg/日,仅占推荐量的30%~40%。这说明我国儿童钙摄取不足较严重,儿童在膳食平衡的情况下,仍需要通过钙制剂额外补钙。而随着居民收入的提高,健康需求的上涨,家长对孩子的成长以及保健管理极其重视。因此,在人口优势和消费需求的双擎驱动下,儿童钙制剂市场前景诱人。

儿童市场集中度高,特色设计产品表现突出

注:以上儿童钙制剂是指儿童和幼儿专用的产品。

儿童钙制剂零售市场中,2017年第3季度22个重点城市销售合计品牌CR4高于60%,CR8高于80%,属于集中度极高的寡占型市场,说明儿童钙制剂的品牌成熟度较高,市场格局趋稳。

药品前五品牌中,口服溶液占据3席,其中葡萄糖酸钙锌口服液(澳诺)的市场表现最好,2017年第3季度的市场份额高达27.4%,且销售额同比增长2.9%。葡萄糖酸钙锌口服溶液(澳诺)是国内首个批准拥有钙锌同补专利的复合营养药品,多年来在钙制剂零售市场均表现较佳。另外,美国安士制药的迪巧系列,从宝宝服用的依从性和方便性出发,开发出不同的剂型,其中儿童维D钙咀嚼片有3种不同的颜色和口味可供消费者选择,在零售市场中一直表现不错,2017年第3季度在22个重点城市中的市场份额占据10.7%,排名第四。

保健品前五品牌中,哈药占据两席,均为口服溶液。其中钙铁锌口服液的市场份额超过20%,稳居第一,是钙铁锌同补的保健品,其中钙的种类为葡萄糖酸钙和乳酸钙,其溶解度较低,易吸收,对脾胃负担较小,适合儿童服用,加上大量的品牌宣传使该产品家喻户晓,在儿童钙制剂保健品市场中表现较佳。

儿童作为特殊的群体,用药具有一定的特殊性,在选择产品时需要考虑其安全性和依从性。因此,服药方便和具有特色设计的儿童钙制剂会更受消费者青睐。这也提醒企业在儿童用药产品设计上需要精耕细耘。

平价产品主导市场,中高端产品逐渐发力

由于各城市的经济、消费水平存在差异,在价格方面城市间也存在差距。但从总体情况来看,消费者目前虽仍青睐于购买平价产品,但中、高价产品的销售有明显上升之势。

数据显示,22个重点城市中,0~50元价位的儿童钙制剂占比最大,市场占有率超过七成。细分到药品和保健品,两者价格竞争走势不同。2017年第3季度儿童钙制剂药品中端价位产品的市场占有率达25.3%,同比上升9.6个百分点,平价产品和高价产品则有所下滑;而保健品高端价位产品的市场占有率为10.6%,同比上升4.0个百分点,平价产品和中价产品均有相应下降。

近年来随着国内居民可支配收入的提高以及消费观念的转变,人们在购买钙制剂时除了考虑价格因素外,品牌知名度、产品效果等也很重视,所以中高端价位产品的市场占有率会有所上升。

结语

老龄化的加速,二孩政策的推动,国民收入的增加等因素影响,我国钙制剂零售市场或将进一步扩大,而各品牌间的竞争随之加剧,生产企业应更加注重产品的质量和创新,持续提升产品力。厂家如能积极正面的普及相关知识,合理的指导补钙方式和剂量,这对于钙制剂市场的健康发展或许有较大的推进作用。

注:

1.数据说明

若无特殊说明,年度数据均来源米内网《中国城市零售药店终端竞争格局库》,季度数据来源于米内网零售药店监测分析系统(RDM系统)。文中提到的“22个城市”指:北京、成都、广州、杭州、南京、上海、沈阳、武汉、重庆、青岛、深圳、长春、宁波、长沙、西安、哈尔滨、郑州、石家庄、无锡、扬州、苏州、南昌

2.概念说明

市场份额=某品牌(产品)销售额/所有品牌(产品)销售额合计

市场占有率=某品牌(产品)销售数量/所有品牌(产品)销售数量合计

U:最小包装单位,即1瓶、盒、包等

CR:市场份额集中度指标