作者: 杨昕媛

从意识的觉醒,到政策的导向,到资本的助推,整个医药行业环境也都在为创新铺路。没有创新布局的医药工业企业会被认为“不入主流”,羞于谈论。

昨日,恒瑞医药第四个1.1类创新药吡咯替尼获批上市。而其2018年以来已经上市了2个创新药,还有一个PD-1产品已经申报上市,预计2018年也会获批。

与此同时,受大的经济环境影响,A股医药企业近日来股价下跌是常态,今日依旧全部飚绿,率先于港股上市的歌礼制药下跌超过15%,目前股价只有8港元。显示目前创新药估值一二级市场倒挂情况存在,而歌礼在资本市场的表现也会影响投资人接下来的选择。

中国医药行业如今的话题已经离不开“创新”二字。从意识的觉醒,到政策的导向,到资本的助推,整个医药行业环境也都在为创新铺路。没有创新布局的医药工业企业会被认为“不入主流”,羞于谈论。

上药集团执行董事、总裁左敏曾在一次会议上表示:“上药2017年研发投入占销售额的6%,还有提升空间,但已经是同类行业里领先的。所以不要瞧不起我们。”人福医药董事长王学海说“百济神州、再鼎、信达等创新型企业的到来对我们冲击很大,我们不知道怎么做企业了。”

恒瑞医药全球研发总裁张连山说:“国际上我们看的是大公司,国内看的是小的生物创新型企业,我们要与他们竞争。”国投创新投资管理有限公司董事总经理尹正也曾在2018年7月的一次公开会议上说:“全球市场稳定增长的核心驱动力,一定是创新。是科技驱动满足未被满足的需求。”

在这样的热度下,企业都在追逐的中国国产新药的真实水平到底如何?从资本到政策到市场,中国愿意为国产创新药买单吗?未来存在的不确定因素是什么?

硬实力与软实力

新药数量、质量、市场销售表现、人才体系、医药市场结构等指标可以用来衡量中国新药水平。

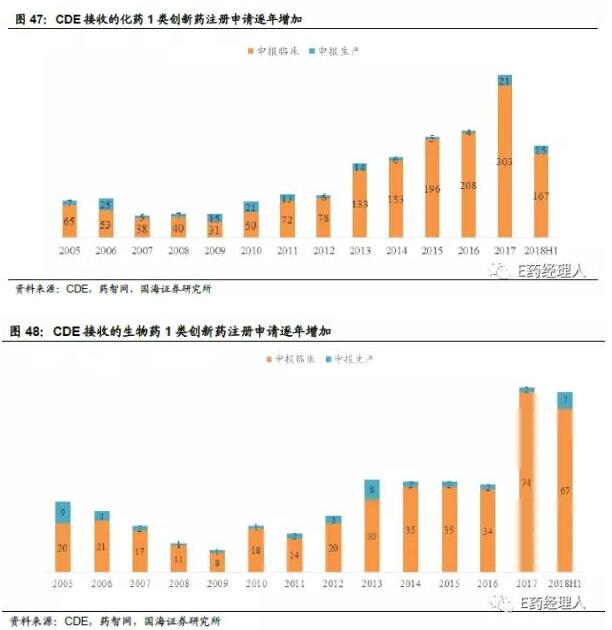

药品审评审批政策是新药的直接发动机。经过2015年的政策催化,2017年已经成为政策落实年,表现为2017年CDE接收的1类创新药注册申请数量跳跃式上升。

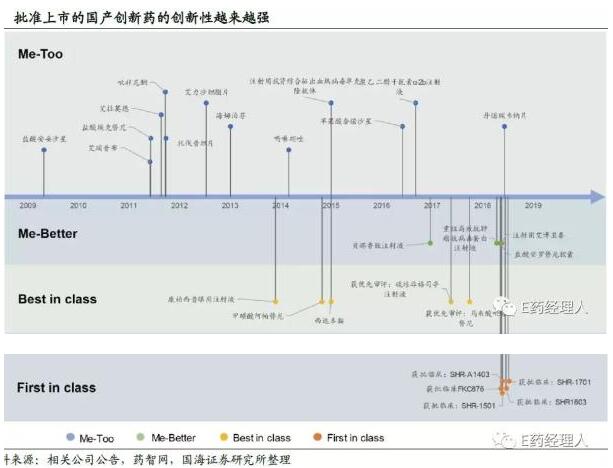

已经上市的产品里,恒瑞医药的吡咯替尼、正大天晴的安罗替尼、江苏豪森的聚二乙醇洛塞那肽、歌礼药业的戈诺卫等实现了快速跟进或同类最优。即将上市的诸多生物类似药品种也显示了我国本土药企生产能力和质量体系的提升。以PD-1/L1为例,恒瑞医药、信达生物、君实生物都已经申报上市且被纳入到2018年4月的第28批优先审评名单。

不乐观的一面是,在这些产品里罕有突破性的first-in-class品种。数量上看与全球先进水平也存在差异。2017年美国FDA共批准了46个分子实体,创下历史新高,而中国CFDA于2017年批准的新药只有29个,新分子实体也只有少数。

把时间线拉长到过去5年,波士顿咨询公司(BCG)合伙人兼董事总经理吴淳的一组数据显示:在本土领先药企的全部257个项目汇总,成熟靶点(即me-too/me-better)254个,占到98.8%。另一组数据显示,中国新化合物实体数量为零。

研发投入是衡量企业创新力的其中一项指标。2017年,本土企业研发创新投入相比2016年均大幅度增长。在2017年A+H股医药上市企业研发投入前四十名中,涨幅最高的如百济神州同比增长174%,石药集团增长126%,贝达药业136%。

但对比于国际上领先的医药创新巨头企业,我国的医药创新无论在资源的积累上,还是在具体投入上,仍处于初级阶段。根据美国《制药经理人》发布的2018全球制药50强中的数据显示,排名第一的辉瑞,2017年处方药销售额为453.55亿美元(2918亿元),当年研发投入为76.27亿美元(511亿元),占销售额的16.81%。相比较而言,恒瑞作为中国研发投入最高的医药上市公司,其在2017年研发投入为17.59亿元,占主营收入的12.71%。根据E药经理人统计的数据,中国研发投入排名前30的医药上市公司,总研发投入为129亿元。

医药市场结构经过近两年一致性评价、限制辅助用药等政策的调控,已经较前几年有了一些改变。但销量冠军仍是传统的中药注射剂、外资原研药、仿制药品种,没有国产创新药品种。但同期全球最畅销的十大药物均为拥有专利的创新药产品,其中十个都是单抗药。

“狼来了”:全球新药的冲击

为了加快临床急需药物在中国患者的应用,国务院常务会议在2018年4月提出将抗癌药进口关税降为零。这是外资药企原研药进入中国市场、冲击国产创新药的第一步,当天,恒瑞、复星、科伦、绿叶、贝达等一众本土企业股价大跌,在中国创新药与国际新药的头对头对比中,资本市场已经做出了选择。

之后,国家药监局再次发布《接受药品境外临床试验数据的技术指导原则》。在以往,境外药品在中国上市需要出具在中国的临床试验数据,新药进入中国市场的平均时间比其他市场晚5.3年,这事实上为国产新药提供了一个政策保护期,而现在这种时差消失,本土企业必须必外资企业更新、更快才能赢得第一名。这是时间上的赛跑,更是临床试验资源、医生资源的抢夺。如果中国的定价机制合理,跨国药企将首选在中国市场上市新药。

这是对中国药企的创新能力的一次大考验。

新药对中国市场的冲击不仅是针对创新药,其实对仿制药企业也有大影响。《指导原则》称“境外完成的仿制药生物等效性试验数据,可用于在我国的注册申请。”此外国家延长了对专利的保护期,再加上近期的政策趋势是促使通过一致性评价的仿制药降价,在未来,药企依靠仿制药获取现金流的时代或许将一去不返。

差距在哪?未来怎么追?

政策、资本、体系是决定新药能否诞生的三大因素,科学家、企业家则是其中的参与者和弄潮儿。综合这几方面的因素,能描摹出中国新药的未来潜力。

政策方面,2017年10月8日的《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》为加快新药审评审批画出了大框架。其中,上市许可持有人制度、药物临床试验申请60天默认许可制度、药物临床试验机构资格备案制管理都已经落到实处。改革在全速朝着利好创新药、临床亟需产品的方面发展。

资本方是追逐利益的,全面调动资本参与的方法只有一个,那就是让其看到创新药的盈利能力。一位资深投资人曾告诉E药经理人:与国际领先的大药企相比,中国的企业家和科学家的局限在于,科学家一般不愿意稀释股份接受一波一波的资金进入,而企业家则习惯于周期短、风险低的产业,无法接受创新药的失败风险,因此虽有心发展却不愿投入。但显然,没有大量资金是无法撬动创新药研发的。

歌礼药业在港股市场跌破发行价,表明当下中国资本方对创新型企业的估值已经出现一二级市场倒挂的现象,传递给资本方的信号是退出渠道受影响,敏锐的资本方是否会再向以往那样狂热支持创新药?

本土企业也需要提高自己的临床试验质量。在2018年7月的浦江会上,上海交通大学附属胸科医院陆舜教授曾直言中国本土药企临床试验水平太低、临床设计能力缺乏、同质化严重。与跨国药企的头对头比较中毫无优势。中国医院机构缺乏PI(主要研究者)也是一个短板。

中国的支付端对创新药的支撑,是最后一个不确定因素。国家医保局的动作集中在药价谈判和降药价上,给未来的方向增加了不确定性,医保支付标准也还未出炉,医院端的药占比仍旧是一个限制因素。